- O que é o ITCMD

- Quem é o responsável pelo pagamento do ITCMD

- Como é feito o pagamento do ITCMD

- Casos de isenção do ITCMD

- A perspectiva de aumento das alíquotas de ITCMD

- O planejamento sucessório como forma de escapar dos altos custos do ITCMD

- A Holding como principal ferramenta de planejamento sucessório

- Sobre o Autor:

- Perguntas Frequentes:

Quando uma pessoa falece a aberta a sucessão e, para transmitir os bens aos herdeiros, é necessário realizar um procedimento denominado inventário. Este, por sua vez, só é concluído após o pagamento do ITCMD, o chamado imposto sobre herança. Entenda mais sobre o assunto e saiba que é possível promover o planejamento sucessório em vida e evitar a incidência de mais essa tributação sobre o patrimônio.

O que é o ITCMD

Previsto na Constituição Federal, o ITCMD é um tributo de competência dos Estados e que incide em duas situações: no caso de transferências patrimoniais causa mortis (herança) ou doações.

Atualmente ele tem a sua alíquota máxima limitada por uma Resolução do Senado em 8%.

Seu pagamento se dará, nos casos de inventário, antes da expedição do formal de partilha ou da lavratura da escritura pública nos casos de inventário extrajudicial.

O ITCMD, portanto, é o tributo incidente sobre a herança ou sobre as doações e que incide sobre toda e qualquer espécie de bem.

Quem é o responsável pelo pagamento do ITCMD

A responsabilidade pelo pagamento do ITCMD é do beneficiário (o herdeiro ou donatário).

O imposto também incidirá nas operações de cessão de herança ou fideicomisso.

De acordo com o Código Tributário Nacional, há ainda as hipóteses de responsabilização solidária de outros contribuintes mas isso depende da legislação de cada estado.

Qual é o valor do ITCMD

Para se chegar em um valor a pagar de um tributo são necessários dois elementos básicos: a base de cálculo e a alíquota.

No caso desse imposto, que incidente sobre a transmissão de bens mediante herança ou doação, a alíquota máxima atualmente permitida é de 8%, definida pelo Senado Federal. Os estados poderão fixar suas alíquotas até esse limite.

Já a base de cálculo é o valor venal dos bens que integrem o espólio, ou seja, trata-se do preço de mercado. Assim, o custo de aquisição ou valor declarado no imposto de renda da pessoa falecida ou doadora não irá necessariamente prevalecer para fins de cálculo do imposto.

Como veremos abaixo, existe um procedimento administrativo de apuração que é denominado “lançamento por homologação” e, no final das contas, essa base de cálculo será arbitrada pelo estado competente para cobrar o tributo, havendo possibilidade de se contestar esse valor.

Normalmente, para pagamento antecipado no caso de inventário, os estados costumam conceder descontos, de 15% a 20% conforme o local.

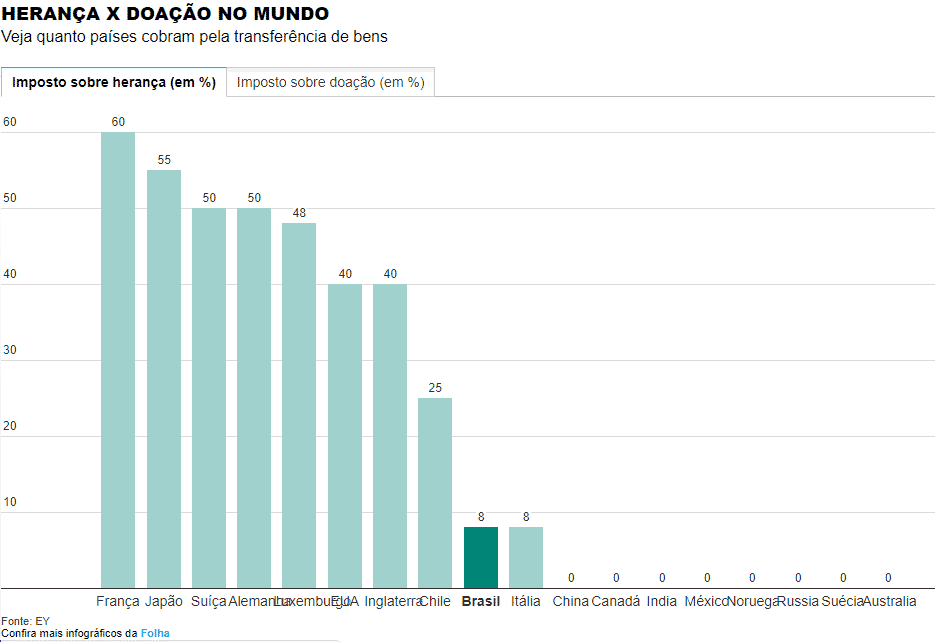

Embora para os brasileiros que suportam uma extorsiva carga tributária e com um Estado que pouco devolve à população, o fato é que o ITCMD tem equivalência em diversos outros países e, comparados a estes, é um dos menores do mundo.

São tributados pelo ITCMD todos os bens sujeitos a inventário tais como imóveis, veículos, aeronaves, embarcações, fundos de investimento, obras de arte, etc.

Como é feito o pagamento do ITCMD

Como o ITCMD é um imposto estadual, a forma de pagamento variará de estado para estado.

Normalmente a sistemática envolve a prévia declaração do contribuinte informando os bens herdados ou doados e seus respectivos valores venais, acompanhado, se for o caso, da antecipação do pagamento. Essa antecipação geralmente gera descontos no montante a pagar, após o cálculo final.

Após a apresentação prévia dos valores, o estado avaliará se concorda com os valores propostos pelo contribuinte ou não.

Após essa análise, o estado irá apresentar os cálculos que entende devidos, homologando o pagamento e gerando uma guia suplementar, se for o caso.

Em qualquer caso é importante destacar que, se o contribuinte não concordar com os valores homologados pelo estado, será possível a impugnação dos mesmos.

Para bens imóveis (que são a grande maioria das discussões) os estados costumam exigir 3 avaliações particulares para reanalisar suas próprias conclusões.

Outra fonte de discórdia também comum diz respeito à avaliação de empresas. Neste caso, seria necessária uma perícia contábil para questionar a avaliação dos bens.

Contudo, vale analisar caso a caso se é interessante essa impugnação pois o procedimento em si às vezes é mais oneroso do que aceitar os cálculos do estado.

Entre outros motivos, fugir dessa subjetividade e incerteza é que se recomenda a elaboração de um planejamento sucessório, escapando não apenas da discussão em si mas da própria incidência do ITCMD.

Casos de isenção do ITCMD

A isenção variará de estado para estado mas, normalmente, incidem sobre bens de pequeno valor ou pequenos patrimônios.

A perspectiva de aumento das alíquotas de ITCMD

Ainda que a carga tributária do Brasil seja reconhecidamente uma das maiores do mundo, o mesmo não ocorre quando se fala em ITCMD.

Desde a crise fiscal de 2.014/2.015 a discussão do aumento do ITCMD já vem acontecendo.

O imposto mencionado já teve sua alíquota aumentada em diversos estados brasileiros ao longo dos últimos anos, tanto no que diz respeito à realização de doações, quanto em relação à transmissão por herança.

Desde então, poucos estados não aumentaram suas alíquotas, como é o caso de Minas Gerais e de São Paulo.

No entanto, diversos projetos de Lei ou de Resoluções do Senado buscam aumentar esse limite para até 20%.

Nesse contexto, se já havia uma discussão a respeito do assunto desde a crise fiscal de 2.014/2.015, certamente haverá uma tendência de que isso ocorra após a calamidade pública causada pelo coronavírus Covid-19.

É importante analisar a questão dessa probabilidade sob a ótica de que já havia uma tendência de alinhamento do Brasil com o resto do mundo neste quesito o que diante da nova realidade será reforçada, sobretudo diante da nova realidade fiscal que o país enfrentará.

A realidade é que, comparado a outros países o percentual dessa alíquota é realmente baixo (sem, evidentemente, entrarmos no mérito da ausência de retorno do Estado).

A título de exemplificação, mencionamos a Inglaterra, que exige de seus contribuintes o pagamento do imposto sobre herança com percentual de 40% sobre o valor do bem transmitido.

O infográfico abaixo, elaborado pela empresa de auditoria Ernest & Young, demonstra a relação do Brasil com outros países mais desenvolvidos, nos quais as alíquotas são muitos superiores às que são praticadas aqui:

Também pelo eminente risco de aumento das alíquotas do ITCMD é que se recomenda a elaboração de um planejamento sucessório, escapando não apenas da discussão em si mas da própria incidência do ITCMD.

O planejamento sucessório como forma de escapar dos altos custos do ITCMD

Existem diversas formas de se evitar a incidência do ITCMD, seja nas operações de doação, seja nos casos de herança.

Cada uma dessas situações tem suas vantagens e desvantagens.

A ferramenta adequada para se identificar o melhor cenário possível é o planejamento sucessório.

Através dele você irá conseguir analisar a sua situação patrimonial, fazer o mapeamento dos cenários possíveis e seus impactos fiscais, projetar as suas intenções de sucessão e definir em vida como seu patrimônio será gerido em sua ausência.

O objetivo é principal é reduzir a carga existente e, principalmente, evitar a incidência do imposto além de fugir dos iminentes novos aumentos do Imposto ITCD.

Mas, além disso, o planejamento pode ser utilizado também para outras finalidades que vão muito além da mera não incidência do ITCMD, sobretudo quando utilizada a mais eficaz de todas as estratégias: a criação de holdings.

A Holding como principal ferramenta de planejamento sucessório

Como mencionamos, existem diversas formas de planejar a sucessão.

A criação de uma holdings, além de ser a mais difundida no meio empresarial, é também a mais eficaz.

Uma holding funciona muito bem para aqueles que não desejam abrir mão de seu patrimônio mas podem, através do planejamento sucessório, transmiti-lo em vida aos seus herdeiros, mantendo a administração de seus bens.

E ainda pode fazê-lo arcando com uma carga tributária reduzida, em alguns casos até com não incidência do ITCMD.

Além disso, a holding cria um ambiente de redução de outros impostos como o Imposto de Renda na compra e venda de imóveis e também na locação desses bens.

Um outro ponto a ser considerado é a blindagem patrimonial, efeito natural do planejamento sucessório feito por meio de uma holding.

Por fim, evita-se possíveis conflitos em família, reduzindo também o tempo de tramitação do processo de inventário perante o Poder Judiciário – otimizando a transmissão dos bens para os herdeiros.

Diante disso, é de grande importância que cada caso seja analisado por profissionais especializados em planejamento sucessório.

Feita essa análise, aliada às reduzidas alíquotas do imposto sobre herança, será possível que o contribuinte transmita seus bens com o menor custo possível e dentro dos parâmetros da lei.

Esperamos que este artigo tenha sido útil para solucionar algumas de suas dúvidas a respeito do ITCMD

Por isso, separamos alguns textos correlatos especialmente para você:

Sobre o Autor:

BRENO GARCIA DE OLIVEIRA é Advogado, tendo se graduado em Direito pela Faculdade de Direito Milton Campos (2.004), ano em que fundou a GDO | Advogados.

Especializou-se em Direito Tributário pelo IEC/PUC Minas (2.006) e em Direito Societário pela UCAM (2.007).

Exerce advocacia consultiva com foco em prevenção de riscos através do gerenciamento de processos. No contencioso, atua principalmente nos seguintes Tribunais: TJ-MG, TJ-SP, TJ-RJ, TRF 1a. Região, TRF 2a. Região, TRF 4a. Região, STJ, STF.

É Assessor Jurídico de diversas Entidades da Área Médica, Empresas de Transportes e de Construção Civil e Conselheiro de Sociedades de Participações e Holdings Patrimoniais Privadas.

Inscrições na OAB: OAB/MG 98.579 – OAB/RJ 222.834 – OAB/SP 420.781

Perguntas Frequentes:

O que é o ITCMD?

É um imposto, de competência dos Estados, que incide sobre a transferência de bens via doação ou 'causa mortis'.

Quando tenho que pagar o ITCMD?

Ressalvados os casos de isenção, o ITCMD é devido sempre que os bens forem transferidos por doação ou em razão de 'causa mortis'.

Qual é o valor do ITCMD?

O valor a pagar do ITCMD varia em função do patrimônio e de Estado para Estado, sendo limitado a 8%, por força de Resolução do Senado Federal.

Como evitar o pagamento do ITCMD?

Existem diversas formas de planejar a sucessão e evitar o pagamento do ITCMD, que vão desde a simples doação de bens até a constituição de uma empresa holding. É muito importante você consultar o seu advogado de confiança para você saber qual é a melhor opção para o seu caso.