Entenda um pouco mais sobre o aumento da carga tributária brasileira e suas implicações na economia nacional.

Além da alta carga tributária, a sistemática fiscal no Brasil é recheada por legislações extensas. Para cada imposto e para cada ente tributante – União, Estados, Municípios e Distrito Federal – há uma norma específica que regulamenta a cobrança. A partir destes dados, percebe-se como a situação é dificultada para o contribuinte.

Não é raro também que essa extensa legislação seja confusa e vaga. Como consequência, o contribuinte fica em uma situação complicada no momento da apuração e do recolhimento dos impostos e demais tributos. Esse, igualmente, pode ser um problema até para os contadores, ainda que conheçam muitos procedimentos fiscais.

O contribuinte se vê, então, obrigado a lidar com a excessiva – e em constante modificação e ampliação – legislação tributária brasileira. Este quadro deixa-o extremamente vulnerável à ação dos fiscais dos órgãos fazendários.

O resultado prático mais danoso dessas pressões e desse sistema caótico já é conhecido internacionalmente: o alto custo da burocracia tributária no país que influencia negativamente a economia brasileira.

Os efeitos negativos sobre a economia

Em pesquisa realizada pelo Banco Mundial sobre a facilidade de realização de negócios, o Brasil ocupa a 125ª posição entre 190 países. O país apresentou uma certa melhora desde a última pesquisa, quando ocupava a 129ª posição no ranking.

Na América Latina, o Brasil ainda está na frente da Bolívia (152ª) e Venezuela (188ª). Mas atrás de países como México (49ª), Chile (55ª), Peru (58ª), Colômbia (59ª), Panamá (79ª), Uruguai (94ª) e Argentina (117ª).

O pior resultado do Brasil foi destacado no item “procedimentos para o pagamento de impostos” (‘Paying Taxes’). Neste item, o Brasil ocupa atualmente a 184ª posição no ranking, o que demonstra a alta burocracia no país, no que tange aos procedimentos fiscais.

Este estudo apurou ainda que os empreendedores brasileiros gastam, em média, 1958 horas por ano somente com a realização de procedimentos fiscais, fato esse que claramente impacta na atividade econômica.

Dados apurados pela CNI sobre os custos da carga tributária brasileira

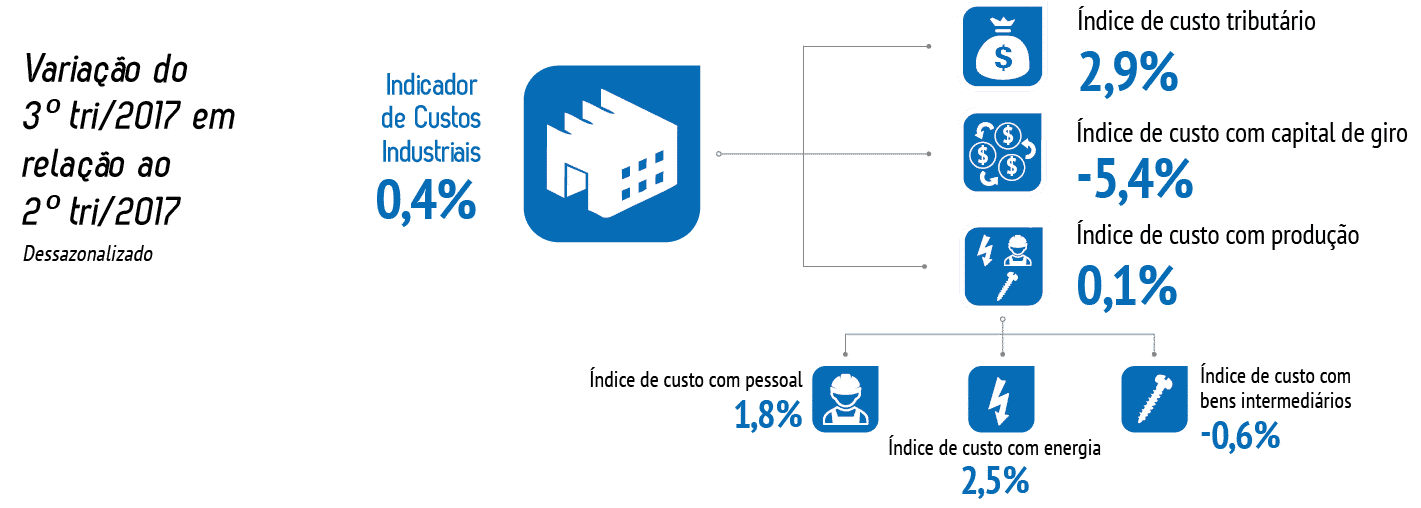

Sobre o tema, a CNI (Confederação Nacional das Indústrias) realizou um estudo atualizado em 2017, avaliando os custos tributários para as indústrias. Parte deste estudo encontra-se demonstrado no fluxograma abaixo:

No infográfico acima é possível observar que, do período do 2º trimestre de 2017 ao 2º trimestre do mesmo ano, houve um aumento de 0,4% dos custos das indústrias. Destes custos, o aumento maior foi do custo tributário, em 2,9%. Tal fato não foi compatível com os custos com capital de giro, que se reduziram em 5,4%. Também não seguiram o aumento dos custos de produção que aumentaram em apenas 0,1%.

Segundo relatado no estudo elaborado pela CNI, “a queda de 5,4% do custo com capital de giro compensou apenas parcialmente o aumento de 2,9% do custo tributário. Isso ocorre porque o peso dos tributos no custo total das empresas é maior que os custos financeiros”.

Mesmo com a redução contínua da taxa básica de juros (SELIC), a queda dos juros aplicados às empresas não tem ocorrido na mesma proporção. Por isso é necessária a redução dos custos para investimento nas empresas.

Além disso, verificou-se que os contribuintes (indústrias) estão aumentando os índices de quitação das dívidas tributárias, o que geralmente ocorre em momentos de recuperação da economia e em razão da adesão aos programas de recuperação fiscal lançados pelo Governo Federal (PERT ou, como é mais comumente chamado, REFIS).

O aumento dos custos acaba sendo transferido ao longo da cadeia produtiva, a qual compreende desde a produção da matéria-prima, industrialização e comercialização, até chegar ao consumidor final.

Esta circunstância resulta no aumento da pressão sobre os preços na cadeia produtiva para atender a um número cada vez maior de exigências tributárias, as chamadas obrigações acessórias.

Tal fato, acrescido das constantes mudanças da legislação tributária e do aumento do rigor do Fisco, gera insegurança para os contribuintes.

O aumento contínuo da carga tributária brasileira em estudos feitos pela RFB

Além destas aspectos mencionados, deve-se levar em conta também o contínuo aumento da carga tributária nos últimos anos. Este fator torna cada vez mais difícil o exercício da atividade empresária no país.

Segundo um levantamento feito pela Receita Federal do Brasil, em 2016, a carga tributária brasileira naquele ano foi de 32,38% sobre o Produto Interno Bruto (PIB) anual, equivale a cerca de 2 trilhõesde reais.

Neste estudo foi verificado um aumento da arrecadação mais significativo de Imposto de Renda Retido na Fonte (IRRF, especialmente no que tange aos servidores públicos). O mesmo ocorreu com o Imposto de Renda da Pessoa Jurídica (IRPJ) e a Contribuição Social sobre o Lucro.

Já as maiores reduções de arrecadação ocorreram com relação às contribuições ao PIS, COFINS, Imposto de Importação (II), Imposto de Exportação (IE), ICMS e ISSQN.

Aja preventivamente! Consulte um advogado tributarista

Estes dados levam à conclusão de que os tributos incidentes sobre a atividade empresária são um peso enorme aos contribuintes e isso só tem crescido ao longo dos anos.

À vista de todos estes aspectos, é importante que o empresário esteja sempre atento não somente às tendências do mercado, mas também às alterações da legislação tributária, aos aumentos dos tributos, aos benefícios fiscais oferecidos, entre outros.

Por isso, grande parte do empresariado está se buscando alternativas de planejamento tributário e de recuperação de créditos tributários. Ao entender a importância da gestão de tributos para a prosperidade da empresa, esses empresários obtêm uma vantagem competitiva importante em seus negócios em relação à concorrência.

Esperamos você tenha esclarecido suas principais dúvidas a respeito deste assunto e por isso separamos outros textos que talvez possam lhe interessar:

-

- Advocacia preventiva: 21x menos onerosa do que o contencioso

- Advocacia de Partido x Departamento Jurídico: 1 diferença fundamental

- Consultoria jurídica empresarial: 5 razões para você contratar já

- Holding: entenda o que é e conheça os 5 principais tipos

- Qual a diferença entre Blindagem Patrimonial e Proteção Patrimonial?

- Planejamento Sucessório: O que é?